推 askker: 相較股市可以降低波動 12/11 18:51

推 kitten123: 債券不用配太多,只是讓你在熊市急需用錢不必賣出股票 12/11 19:29

推 pyrogen: 50歲隨時有退休的可能,建議投資策略要開始趨向保守,沒 12/11 19:41

→ pyrogen: 有人知道下個熊市何時來、持續多久 12/11 19:41

推 CHECC: vgit會不會比較好?? 12/11 19:44

推 wsx26997785: 我只知道巴菲特及美國富翁大咖都把錢放在短債 12/11 19:51

BNDW是中債,難道沒法對沖股市風險?

→ icelaw: 短債一直都有效 12/11 20:53

→ icelaw: 只是一堆人眼中只有長債 12/11 20:53

推 SweetLee: 對沖是不一定 但長期低相關 12/11 20:53

→ icelaw: 你去累積型短債 Boxx 績效就是很平穩 45度直線往上走 12/11 20:54

→ icelaw: 如果你記得厭惡 利率風險 Boxx這種極短債etf 就可以避開 12/11 20:55

→ icelaw: 這個問題 12/11 20:55

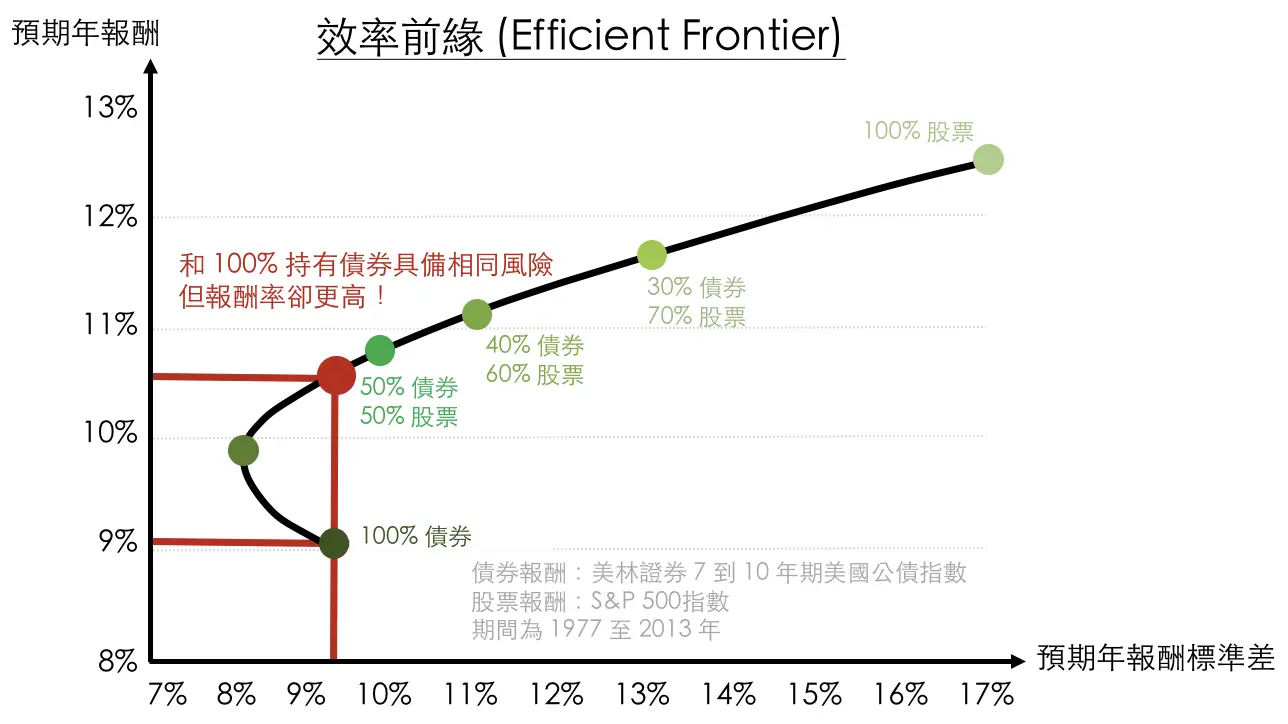

推 SweetLee: 而且你看那張圖 橫坐標是「預期年報酬標準差」 如果是 12/11 20:58

→ SweetLee: 「預期10年報酬標準差」 線又長得不一樣了 所以很多事 12/11 20:58

→ SweetLee: 情要看個人 12/11 20:58

推 fbiciamib123: 避免股票賺太多的風險 12/11 21:08

→ peter98: 要看你對"避險"的定義是甚麼 12/11 21:29

→ peter98: 你甚麼東西(股票、黃金、債)都買一點 也可以避險的 12/11 21:29

當股票跌時,債券會漲,對整體portfolio有保護作用

※ 編輯: sqen1024 (36.227.152.206 臺灣), 12/11/2025 21:30:53

→ tr000064: 股債不一定反向,但儘管齊跌也多是能降低波動,不追求 12/11 21:45

→ tr000064: 最大報酬資產配置自然還是有效。 12/11 21:45

→ peter98: 如果你要的是買兩個東西,一個漲另一個就一定跌的這種避 12/11 21:49

→ peter98: 險,我只能跟你說無法100%存在。只能說大部分情形是yes 12/11 21:49

→ peter98: 但是股債雙殺這種事情也很常發生,你要做的事情是根據自 12/11 21:50

→ peter98: 己的情形來判定,如果你50歲,我只能說不要全部買股票 12/11 21:50

→ icelaw: 效率前緣就是騙你買債拖累報酬的啊 cc 12/11 22:40

→ icelaw: 你可以參考 論文 Beyond the status quo 12/11 22:41

→ icelaw: 但除非你是五年內要退休 可以配置一些債券 避免報酬順序 12/11 22:41

→ icelaw: 風險 12/11 22:41

→ icelaw: 如果是65歲退休 那就還好 12/11 22:42

→ ffaarr: 股票在漲的時候說債券沒效?重點是股票大跌的時候吧。 12/11 23:38

→ niji5143: 公債年報酬9%是殺小 12/11 23:46

→ niji5143: 這圖一點參考性也沒有 12/11 23:47

推 sopi: 我是覺得不如ALLIN VT 12/12 01:47

推 ruve: 公債是避信用風險但還是會面臨利率風險 12/12 06:01

推 ruve: 嚴重如2008跌50%的信用風險可能因QE而降低發生的機率,20~30 12/12 06:05

→ ruve: %要發生應該還是有的 12/12 06:05

推 pyrogen: 那張圖主要是要表示適當的股債配置可以減少風險(變動) 12/12 08:51

→ pyrogen: ,y軸是歷史資料參考用而已。有些單位/代理人需要力求最 12/12 08:51

→ pyrogen: 低風險(變動)的配置,這張圖的概念對他們來說就滿重要 12/12 08:51

→ pyrogen: 的。 12/12 08:51

→ slchao: 先問自己,你是要sharp ratio好?還是總績效好? 12/12 09:12

推 syuechih: 股市狂漲的時候就說沒效 12/12 09:42

→ syuechih: 股市狂跌的時候就說有效 12/12 09:43

推 rxers1994: 有效啊 但圖也說了 報酬會低一些 不能接受就100%VT但 12/12 10:13

→ rxers1994: 風險也高很多 12/12 10:13

推 boombastick: 歐硬VT 今年四月你要看到資產少20趴 12/12 11:40

→ lionel20002: 債券是用來保障現金流的 12/12 11:55

推 Matt2022: 不要覺得股票跌債券就會漲,一堆債蛙等解套 12/12 12:50

→ stlinman: 資產什麼計價也很關鍵美元(美債),購買力去計價比看價格 12/12 13:58

→ stlinman: 去計算的報酬率還要準確。 12/12 13:59

推 darkjedi: 買保險 12/12 15:23

推 hth9494: 對啊這圖怎麼公債年報酬是9% 有那麼高嗎? 12/12 15:31

推 ongioku: 其實我覺得二樓的推文就是我仍選擇配置債券的最佳解答 12/12 15:57

→ NCKUchemRx: 長債的定價太複雜了,一個我不了解晚上會睡不著的東西 12/12 16:49

→ NCKUchemRx: ,只投短債 12/12 16:49

推 boombastick: 急需用錢的錢不是應該放現金或是貨幣基金嗎? 12/12 23:56

推 seanlydia: 股債雙跌 美債真是爛 12/13 00:38

推 nono168: VT就夠了 12/13 13:59

推 yifenghan: 拜託快賣,需要有人祭旗~ 12/13 19:30

推 qr1348: 那你幹嘛不買rssb 12/16 16:51

推 m180: 男生女生配 比較好! 12/16 18:59

※ sqen1024:轉錄至看板 Stock 12/17 17:52

※ 發信站: 批踢踢實業坊(ptt.cc)

※ 轉錄者: sqen1024 (36.227.157.18 臺灣), 12/17/2025 17:53:08

推 mrccw: VT搭配一點現金 12/17 19:21

推 dogalan: BNDW只要沒有輸給現金 我認為就有配置的價值 12/18 08:50

→ dogalan: 但如果你把他當成賺錢的資產 那確實不適合買 12/18 08:51

→ dogalan: 效率前緣並不是指績效最大化 而是風險報酬比高 12/18 08:52

→ dogalan: 因此現在有種說法就是看長期的話 配債券因為會拖累報酬 12/18 08:53

→ dogalan: 反而是增加風險 我認為不是沒有道理 可是這十分考驗個人 12/18 08:53

→ dogalan: 承受能力跟紀律 如果全股票遇上短期崩盤-50%能睡得著的可 12/18 08:54

→ dogalan: 能是極少數 這種時候才是真正體現其他資產優點的時刻 12/18 08:56

→ dogalan: 尤其您已經50歲 你可以想一下如果是60歲要退休的時候剛好 12/18 08:58

→ dogalan: 碰上這種大崩盤的情況而影響您的退休計畫 如何處理 12/18 08:58

→ dogalan: 這也是為什麼通常建議的是年輕的時候多承擔風險 12/18 08:59

→ dogalan: 然後年齡越大資產配置就漸漸趨向保守 12/18 09:00

推 boombastick: 全部ALLIN VT也要看你的部位有多大 12/18 09:39

推 yuenru: 短債+1 12/20 23:57